Комиссия экспертов Центрально-Азиатской Рекламной Ассоциации (ЦАРА) представила результаты оценки казахстанского рекламного рынка за 1 квартал 2023 года.

Ильмурад Джумаев, председатель совета экспертов ЦАРА:

«Медийный рынок Казахстана в первом квартале текущего года показал внушительный рост на 26%. Конечно, одна из причин — это низкая база сравнения. Но и по сравнению с «мирным» 2021 годом рост примерно 27%.

Такое начало 2023 года вселяет определенный оптимизм и позволяет надеяться, что и по итогам года мы увидим двузначные цифры роста рекламного рынка. Это еще раз подтверждает наше предположение, которое мы озвучили в прошлом году – рынок Казахстана, в свете известных событий, становится самым значимым рынком для рекламодателей в странах СНГ».

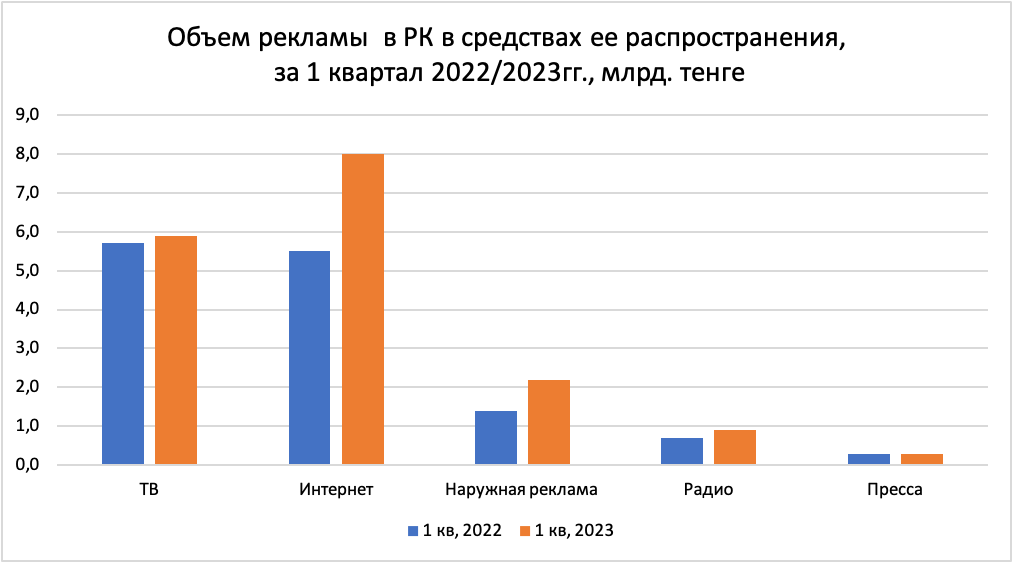

Суммарный объем рекламы в средствах ее распространения: ТВ, Интернет, Наружная реклама, Радио, Пресса за 1 квартал составил порядка 17,3 млрд. тенге с учетом НДС, что на 26% больше по сравнению с периодом предыдущего 2022-го года (табл.№1, диагр.№1).

Объем рекламы Казахстана в средствах ее распространения

за 1 квартал 2022/2023 год, млрд. тенге*

| № | Медиа-каналы | 1 квартал,2022 | 1 квартал,2023 | Динамика 23/22, % |

| 1 | ТВ | 5,7 | 5,9 | 2% |

| 2 | Интернет | 5,5 | 8,0 | 45% |

| 3 | Наружная реклама | 1,4 | 2,2 | 59% |

| 4 | Радио | 0,7 | 0,9 | 27% |

| 5 | Пресса | 0,3 | 0,3 | -11% |

| Итого | 13,7 | 17,3 | 26% |

табл.№1

Примечания:

— оценка объемов включает суммы в тенге с НДС в размере 12% по всем медиасегментам;

— оценка объемов включает прямую рекламу и спонсорское размещение (электронное спонсорство и продакт-плейсмент);

— оценка объемов Наружной рекламы включает аренду конструкций, печать, монтаж/демонтаж и плату за размещение наружной рекламы;

— оценка объемов Интернет-рекламы включает объемы контекстно-поисковой рекламы, баннерной и онлайн-видеорекламы на глобальных платформах, площадках и в соцсетях;

— оценка Интернет-рекламы не включает объемы зарубежных рекламодателей с таргетингом на Казахстан, размещаемых на глобальных платформах;

— оценка Интернет-рекламы не включает объемы сектора МСБ (малого и среднего бизнеса) с ежемесячным рекламным бюджетом ниже 380 000 тенге с НДС;

— оценка объемов Прессы за 1-ое полугодие 2020 года скорректирована (исключено удвоение затрат по размещению двух брендов в одном объявлении);

— оценка объемов рекламы во всех медиа не включает PR (сюжеты, статьи со значком и/или без значка PR), гос.информ.заказ и бартерные сделки на рекламу;

— полугодовые объёмы Интернет-рекламы были скорректированы после дополнительной проверки в августе 2022.

ТВ-сегмент. Спрос на телевизионный инвентарь в первом квартале 2023 года в сравнении с аналогичным периодом прошлого года остался практически на том же уровне.

Следует при этом отметить позитивный тренд в спросе на ТВ рекламу со стороны рекламодателей банковских и финансовых продуктов на фоне снижения активности фармпрепаратов. Традиционно в первом квартале слабая активность наблюдается у сегмента операторов услуг телекоммуникаций.

Тем не менее, положительная динамика второго полугодия 2022 года, устойчивый прогноз в экономическом развитии страны, меры, предпринимаемые государством для обуздания потребительской инфляции, позволяют рассчитывать на позитивные тенденции развития телерекламного рынка в целом и незначительный рост, оцениваемый в 2%, в первом квартале тому подтверждение.

Интернет-реклама. Высокая динамика роста сегмента Интернет-рекламы в 1 квартале 2023, которая составила 45%, обусловлена низкой базой аналогичного периода 2022 года, связанной с внешними событиями, повлиявшими на рекламный рынок в целом.

При этом естественный прирост происходит как за счет роста использования глобальных продуктов — Meta и Google Marketing Platform, так и за счет увеличения спроса на локальные площадки.

Одни из главных тенденций роста:

— сегменты OLV и performance являются основными драйверами;

— дисплей и PR так же демонстрируют существенный рост;

— рекламодатели стали активнее использовать programmatic и Яндекс Директ;

— появился тренд размещения с использованием Big Data, который, скорее всего, будет активно развиваться.

В разрезе рекламодателей рост обусловлен как увеличением среднего чека постоянных клиентов (за счет медиаинфляции и роста объёма), так и появлением новых. Также в 1-м квартале текущего года наблюдался ощутимый вклад политической рекламы в связи с проведением предвыборных кампаний.

При этом практически все основные категории товаров и услуг представлены в сегменте, драйверами являются категории FMCG, беттинг, финансовые организации, бытовая техника, е-commerce, фарма, авто, недвижимость.

Наружная реклама. Первый квартал этого года стал для наружной рекламы в Казахстане мощным трамплином по сравнению с 2021 и 2022 годами. Рост составил 59% по сравнению с 1-м кварталом 2022.

В первую очередь такая положительная динамика связана со сниженными показателями 2022 года, когда внешние факторы негативно влияли на спрос данного сегмента среди рекламодателей. Далее в 2022 году мы наблюдали восстановление спроса, а события начала первого квартала 2023 года привели к его существенному повышению.

Одним из главных факторов роста также стали досрочные выборы в Маслихат и Мажилис Республики Казахстан. Рекламная активность кандидатов позволила закрыть почти все свободные стороны, имеющиеся в наличие у собственников конструкций с середины февраля по середину марта. Данное событие повлекло смещение рекламных активностей традиционных рекламодателей, так как найти свободные стороны в марте было очень сложным.

Среди классических рекламодателей флагманами в 1-м квартале традиционно стали локальные клиенты, а именно — строительные компании, букмекерские компании и финансовые учреждения.

Радио. Рост радио сегмента в 1-м квартале 2023 года относительно аналогичного периода 2022 года составил 27%. Под давлением негативных факторов начала прошлого года, радио, как наиболее чувствительный медиасегмент, оказалось в первом полугодии прошлого года в отрицательной зоне. Отсюда и весьма позитивный рост для 1-го квартала 2023г. Тем не менее, в течение третьего и четвертого кварталов 2022 года рынок радиорекламы восстановился.

При этом ведущими категориями рекламодателей остаются финасовые организации, букмекерские компании и торговые организации (преимущественно — магазины электроники). Перспективы 2023 года остаются позитивными.

Пресса демонстрирует снижение на 11%. Отрицательная динамика связана в основном с общим долгосрочным трендом снижения активности рекламодателей в сегменте из-за снижения потребления данного медиа.